売却益と確定申告その4

合計収入と合計所得金額

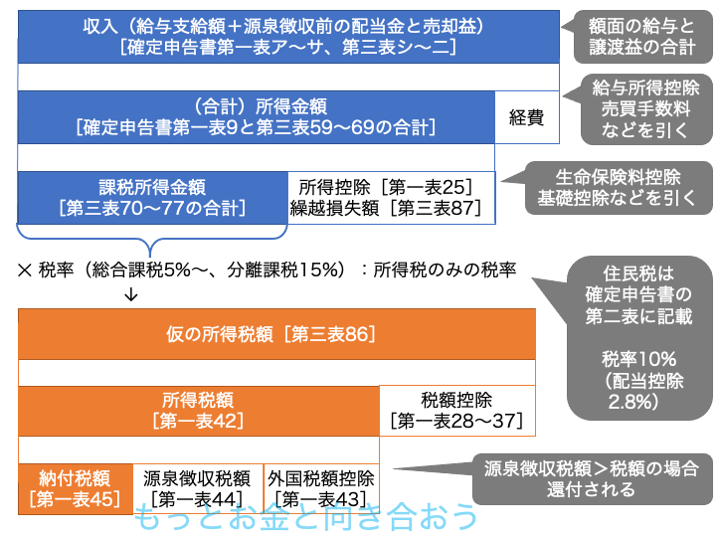

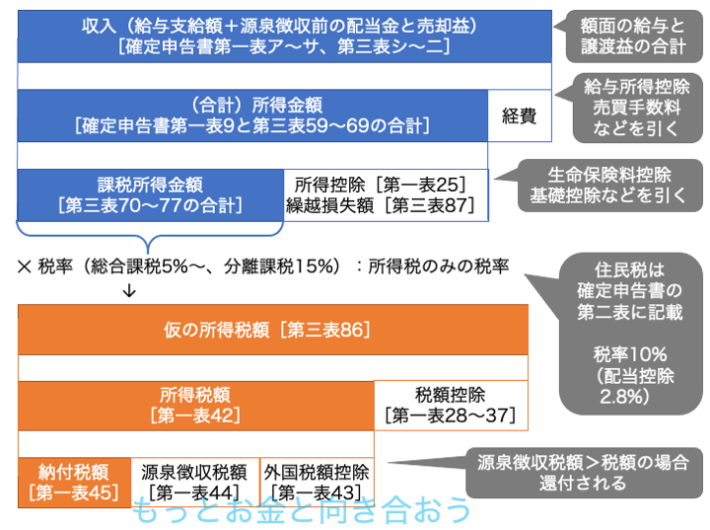

収入と所得の違いは以下の図を参照

配偶者特別控除は合計所得金額で判断

合計所得金額金額とは上の表の2番目の項目。

厳密には

純損失、雑損失、居住用財産の買換え等の場合の譲渡損失、特定居住用財産の譲渡損失、上場株式等に係る譲渡損失、特定投資株式に係る譲渡損失及び先物取引の差金等決済に係る損失の繰越控除を適用する前の総所得金額、特別控除前の分離課税の長(短)期譲渡所得の金額、株式等に係る譲渡所得等の金額、上場株式等の配当所得等(上場株式等に係る譲渡損失との損益通算後の金額)、先物取引に係る雑所得等の金額、山林所得金額、退職所得金額の合計額をいいます。

国税庁HP

要約すると、合計所得金額金額=

[パート収入(給与所得)ー給与所得控除]+[株式譲渡益ー該当年度の必要経費]+上場株式等の配当所得

[株式譲渡益ー該当年度の必要経費]がマイナスの場合は上場株式等の配当所得と損益通算できるが、給与所得と損益通算はできない。

「配偶者控除・配偶者特別控除額早見表」が48万円以下と書いてあるものと、103万円以下と書いているものが混在しているのは、給与所得控除を入れて書いてあるか否かの違い。

社会保険の扶養は収入で判断

130万円の壁と言われる社会保険料の支払いor扶養の判断は所得ではなく、収入で判断します。

従って、給与所得は額面の金額、株等の譲渡収入は「譲渡収入=譲渡価額ー取得価額」であり、給与所得控除も必要経費も控除されない金額で判断されます。

また、所属している組合で細かい判断基準が異なるようです。ネットの情報ではなく、お勤め先に確認されることをオススメいたします。

調べた範囲だと、けんぽなら、住民税の申告を別申告にし、分離課税分を申告なしとすればその分収入を安く見せることができますが、とある健康保険組合では、課税証明書+確定申告書の提出となっていたので、住民税の別申告は使えないことになります。